Gaan we in de eenmanszaak (EZ) verder of stappen we in de B.V.?

Veel ondernemers schrikken van de Inkomstenbelastingaanslag die ze jaarlijks ontvangen. Kan dat niet wat minder? Werk ik voor de Belastingdienst? Meestal spat de vreugde er niet van af zullen we maar zeggen. Regelmatig spreek ik ook ondernemers die hebben gehoord dat in de BV veel minder belasting betaald hoeft te worden. En vragen mij dan of dat zo is.

Mijn antwoord is dan meestal dat dit beeld te rooskleurig wordt voorgesteld. Zeker is de meest recente tendens dat het verschil tussen de BV en eenmanszaak fiscaal wordt verkleind. Omdat cijfers vaak meer zeggen dan duizend woorden, zal ik aan de hand van een berekening laten zien wat het netto effect is van de ondernemer in de eenmanszaak en diezelfde ondernemer in de B.V. We gaan uit van het jaar 2023.

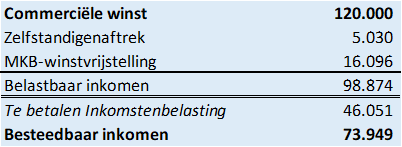

De ondernemer in de eenmanszaak

We gaan uit van een commerciele winst EUR 120.000,- in de EZ wordt zelfstandigenaftrek genoten, zonder startersaftrek, omdat de ondernemer daar niet meer voor in aanmerking komt.

De belastbare winst bedragt EUR 98.874,- De belastingaanslag geeft aan een bedrag groot EUR 46.051,- De ondernemer houdt in de EZ een bedrag over van EUR 73.949,-

De ondernemer in de B.V.

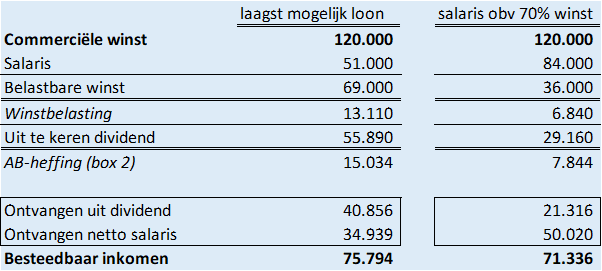

In de B.V. zal de ondernemer zich een salaris moeten uitbetalen. Hierover betaald de B.V. ook weer loonheffingen. De commerciele winst wordt hierdoor lager. Over de uiteindelijk winst betaald de BV winstbelasting. En vervolgens wordt de uiteindelijke winst, als dividend, uitbetaald aan de ondernemer. Hierover wordt dividendbelasting betaald. Dit is een voorheffing op de heffing in box 2 (aanmerkelijk belang) in de Inkomstenbelasting. In onze berekening houden we dus alleen rekening met deze laatste heffing over de winstuitbetaling.

Omdat de belastingdienst kritisch meekijkt naar het salaris van de ondernemer is het zaak om de juiste hoogte van het salaris te bepalen. Dit wordt verwoordt in de wet onder artikel 12 op de wet op de loonheffingen. Ook wel bekend als het gebruikelijk loon artikel. We hebben in de casus gekozen voor twee scenario’s / salarissen. Het eerste scenario is het laagst mogelijke loon van EUR 51.000,- Het tweede scenario is een salaris gebaseerd op 70% van de winst (dus een salaris van EUR 84.000,-)

Er moet van de wetgever namelijk worden gekozen voor een zo hoog mogelijk loon. De wet zegt hierover dat de meest vergelijkbare dienstbetrekking als uitgangspunt moet worden genomen. Vandaar dat vanuit prudentie hier 70% van de winst moet worden genomen.

Het VPB tarief (winstbelasting) bedraagt 19%. Wat dan overblijft kan uitgekeerd worden als dividend. Hier is dan dividendbelasting verschuldigd en uiteindelijk aanmerkelijk belang-heffing (box 2 van de IB). Omdat de dividendbelasting een voorhefing is bereken we alleen de aanmerkelijk belang-heffing. Deze bedraagt 26.9%

Naast dit bedrag wat uit de winst overblijft, is er ook nog een salaris betaald aan de directeur (de ondernemer in dit verhaal). Het netto loon plus het netto dividend is het besteedbaar inkomen voor de ondernemer in de BV.

Conclusie

Zoals je ziet is bij een lager inkomen het voordeel voor de ondernemer in de BV het grootst. Het besteedbaar inkomen is de eenmanszaak is EUR 73.949,- en bij de BV in het meest gunstige geval 75.794,- maar bij een realistischer salaris slechts EUR 71.336,- Dus reken je niet rijk met een te laag salaris.

Er is een risico dat de inspecteur je salaris gaat corrigeren. Zoals je kunt zien is het ijs dun en schiet he snel van een klein voordeel naar een nadeel. Voor 2023 had de ondernemer nog ruimte voor een doelmatigheidsmarge. Dit kwam neer op dat hij 25% ruimte had om af te wijken van de meest vergelijkbare dienstbetrekking. Deze ruimte is vanaf 2023 geheel komen te vervallen. Dit geeft de inspecteur meer slagkracht om te lage salarissen aan te pakken.

Al met al kun je stellen dat de mooie verjaarsverhalen toch iets minder rooskleurig zijn dan vaak wordt gesteld.